碧桂园债务重组重大突破,境外债即将降债约840亿

债务重组与保交房的双重突破,迈向新发展阶段

近年来,碧桂园作为中国领先的房地产开发企业,在债务重组与保交房任务两大核心目标上取得了显著进展,在境外债务重组方案的顺利通过以及保交房任务的逐步落地之际,碧桂园正以坚韧的态度和智慧的策略,迈向新的发展阶段。

境外债务重组:复杂谈判的成功突破

碧桂园的境外债务重组始于2024年初,即使尚未发生公开违约,该公司也主动启动谈判,寻求全面解决债务风险的整体方案。

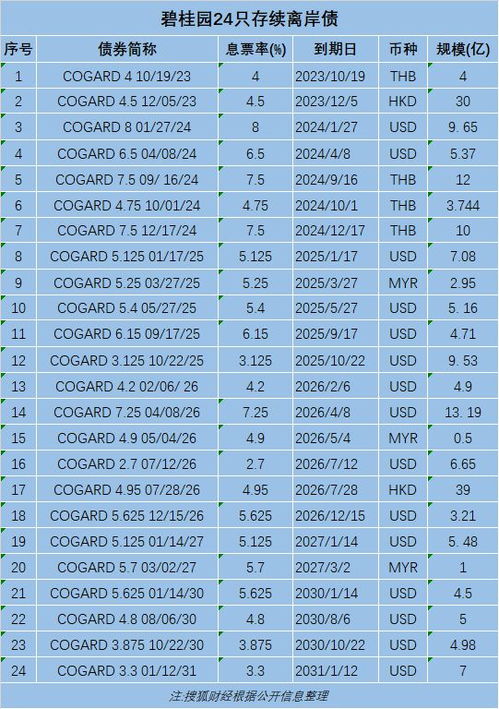

此次重组涵盖34笔境外债务或偿债义务,合计约177亿美元本息,涉及纽约法管辖的美元债、英国法管辖的可转债,以及香港法管辖的银团贷款等多种类型债务,由于不同司法体系、多样化的增信结构和众多多元化的债权人利益诉求,方案设计的复杂度倍增。

经过约一年时间,2024年1月9日,碧桂园正式披露重组方案的关键条款,方案包括“现金回购+股权工具+新债置换+实物付息”多元工具组合,为债权人提供多样化选择,重组方案在11月6日的债权人会议上顺利通过,组别一(银团贷款组别)和组别二(美元债及其他债权)的赞成票分别占比83.71%和96.03%,达到了通过条件的要求。

重组完成后,碧桂园预计降债规模约840亿元人民币,并确认最高约700亿元人民币的重组收益,新的债务融资成本预计降至1.0%-2.5%,并通过实物付息选项显著降低融资成本,缓解现金流压力,债务结构大幅优化,债务期限最长高达11年,为公司提供了更强的财务缓冲能力。

保交房任务:艰难的硬仗与坚韧的突破

在推进债务重组的同时,保交房任务是碧桂园的另一项核心工作,尽管房地产市场持续下行,碧桂园仍在全力以赴地完成保交房目标。

根据克而瑞统计,2023年碧桂园累计交付房屋量超过60万套,2024年累计交付量超过38万套,累计交付面积分别为7162万平方米和4608万平方米,尽管交付量较2022年的70万套有所下滑,但仍保持行业前列。

保交房任务也伴随着巨大的资金筹措挑战,碧桂园采取多种措施应对资金压力:

-

多元化资金来源:通过出售旗下资产、控股股东提供股权抵押贷款等方式筹措资金,4月出售蓝箭航天股份筹得约13.05亿元,5月初控股股东提供10亿元借款用于保交房工作。

-

销售回款的支持:尽管房地产市场销售承压,2024年权益合同销售额仍为472亿元,但销售回款是保交房的重要资金来源。

-

保交房计划的落地:截至2024年10月,碧桂园累计交付量已超13万套,累计交付量推高至180万套以上,常务副总裁兼执行董事程光煜在2025年6月股东大会上表示,2025年内有望完成20万套交付量,逐步完成保交房任务。

碧桂园的未来展望:从债务修复到市场恢复

碧桂园在债务重组与保交房任务上的成功,为其未来的发展奠定了坚实基础。

-

资债修复与财务健康:重组完成后,碧桂园的有息债务规模显著减少,净资产得到显著增厚,新的债务结构更加合理,融资成本大幅下降,财务压力明显减轻。

-

市场竞争力的提升:碧桂园通过保交房任务的完成,展现了强大的市场执行力,尤其是在河南、江苏等核心市场的销售表现强劲,为公司未来的市场恢复奠定了基础。

-

区域发展的布局:随着保交房任务的收官,碧桂园已启动新项目的经营策划,逐步从保交房向资债修复与正常经营转换。

碧桂园在债务重组与保交房任务上的双重突破,不仅展现了其在房地产行业中的韧性和智慧,也为其未来的发展注入了新的动力,随着资债修复的完成和市场的恢复,碧桂园有望在房地产市场中重新绽放光彩,为行业乃至整个经济提供更多可能性。

文章已关闭评论!