招商策略:明年将形成20年一遇中美共振之年

2026年中美共振之年,顺周期机会助力投资

近期市场交易的涨价行情,背后隐藏着明年顺周期大年的预演,根据金麒麟分析师的研报,2026年将形成20年一遇之中美共振之年,这一趋势将对A股市场产生深远影响,文章从多个维度解读当前市场动态,助力投资者挖掘潜力主题机会。

核心观点:2026年中美共振之年,顺周期大年即将到来

中美周期叠加,2026年将是顺周期大年

- 中国周期:2026年是十五五规划的第一年,五年规划中的重大项目将迎来新开工高峰,基建投资端的边际改善将逐步显现。

- 美国周期:美国总统选举后的中期选举年份往往呈现工业金属价格高点,2026年将形成中美周期叠加,推动全球工业金属价格上涨。

- 全球定价:LME铜价和LME铝价格已创历史新高,符合四年周期规律,预示着全球市场将迎来一轮大涨潮。

顺周期行业表现亮眼

- 涨价品类:煤炭、有色、部分化工品、新能源、光伏产业链、存储器等行业表现突出,价格明显上涨。

- 供需格局改善:新能源产业链、涨价资源品(如有色、钢铁、焦煤、动力煤等)、军工装备制造业、刚性消费品、新消费领域和科技领域均呈现供需紧张或改善态势。

2026年投资机会聚焦于以下行业

- 有色金属:钨、钴、钯等涨幅居前,受益于供给端刚性约束和下游新兴领域需求增长。

- 钢铁行业:供需结构改善,价格上涨空间显著。

- 建材行业:受益于反内卷政策和政策支持,未来预计迎来新一轮投资机会。

市场动态解读:近期涨跌走势与资金流向

本周市场表现

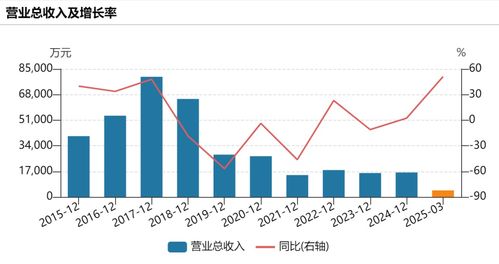

- 主要指数:创业板指、科创50等小盘价值表现较好,上涨1.51%至1.52%;消费龙头和北证50等板块则表现疲软,分别下跌1.44%和3.79%。

- 行业表现:电力设备、煤炭、石油石化等红利资产表现突出,而医药生物、计算机、美容护理等行业则承受了市场调整压力。

资金流向

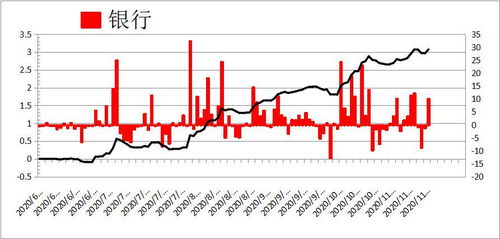

- 融资资金:净流入117.5亿元,偏股类公募基金新增规模218.4亿份,显示市场偏好转向红利资产和周期性行业。

- ETF赎回:权重ETF如沪深300、创业板等均呈现赎回压力,而医药ETF申购较多,原材料ETF赎回较多,反映出市场对高估值行业的担忧。

重要股东行为

- 减持规模缩小:重要股东净减持73.0亿元,计划减持规模提升至159.6亿元,显示市场估值承受压力。

- 增持领域:食品饮料和非银金融板块吸引了部分股东的增持。

主题事件与技术进展:人形机器人与AI驱动未来

人形机器人:技术突破与商业化进程

- 特斯拉Optimus:马斯克宣布Optimus将于2026年量产,市场容量可达数十亿台,个人与工业用途比例约为1:3至1:5,特斯拉计划在弗里蒙特和德州超级工厂建设年产100万台和1000万台的生产线,未来还将部署至火星。

- 小鹏IRON机器人:小鹏科技日上演了一场“物理AI”布局,IRON机器人将于2026年底量产,首批应用于展厅导览、接待与工业巡检等场景。

- 乐聚智能“夸父”机器人:亮相全运会,实现了无人工远程操控、无陪跑自主奔跑,标志着中国人形机器人产业链在算法与硬件领域的突破。

AI与半导体领域的快速发展

- 存储器价格:DDR5、DDR4 DRAM存储器价格持续上涨,北美PCB出货量同比大幅扩大,显示存储器行业处于景气周期。

- 半导体行业:全球半导体销售额同比增幅扩大,美洲、欧洲、中国及亚太地区表现强劲,预示着半导体行业将迎来更大发展空间。

数据与估值:当前市场估值水平

- 整体估值:万得全A指数PE(TTM)为17.51,处于历史估值水平的70%分位数,创业板指和沪深300指数的估值也分别上行。

- 行业估值:电力设备、钢铁和商贸零售估值涨幅居前,而计算机、美容护理和医药生物板块则估值承压。

风险提示与未来展望

- 经济数据不及预期:若经济数据弱于预期,市场可能面临调整压力。

- 政策理解不全面:监管政策的超预期收紧可能对部分行业产生负面影响。

- 中美共振的实现:2026年将是顺周期大年,投资者需关注政策动向和市场估值,精准布局高估值行业。

文章已关闭评论!