如何理解基金的投资风格与市场特征之间的关系?

基金投资风格与市场特征之间的关系是投资者在选择基金产品时需要深入理解的关键因素,准确把握两者之间的联系,不仅有助于精准配置基金资产,还能优化投资组合,提升整体投资收益。

基金投资风格的分类

基金的投资风格主要分为三大类型:价值型、成长型和平衡型,每种风格都有其独特的投资策略和目标公司特征。

价值型基金

价值型基金主要投资被市场低估的股票,注重公司的内在价值和股息收益,这些公司通常具有稳定的业绩表现和较低的市盈率。成长型基金

成长型基金则聚焦于具有高成长潜力的公司,这些公司通常处于快速发展阶段,尽管当前估值较高,但前景广阔。平衡型基金

平衡型基金在投资时,既考虑公司的成长潜力,又注重稳定性,试图在成长与价值之间找到平衡点。

市场特征的影响

市场特征包括整体市场走势、行业轮动和宏观经济环境等因素,这些都会显著影响不同基金风格的表现。

牛市与熊市的表现差异

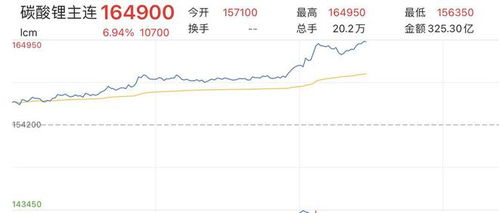

- 牛市:市场整体呈上涨趋势,成长型基金表现突出,投资者对未来经济增长充满乐观情绪,愿意为高成长股票支付溢价,科技类成长型基金在牛市期间可能实现显著净值增长。

- 熊市:市场情绪低迷,价值型基金优势明显,投资者更倾向于寻找被低估的股票,以获取稳定的股息收益和潜在的价值回归收益。

行业轮动的影响

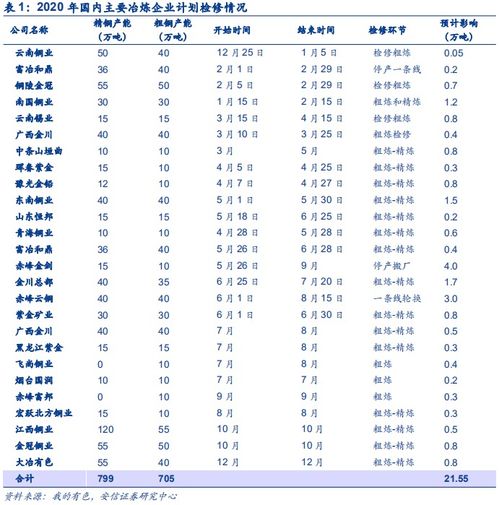

不同行业在不同经济周期中表现各异。- 周期性行业(如钢铁、汽车):在经济复苏初期表现优异,价值型或成长型基金可能有较好表现。

- 防御性行业(如消费、医药):在经济繁荣后期受青睐,平衡型基金表现较好,能够较好地抵御市场波动。

投资者应考虑的因素

投资者在选择基金时,应充分考虑市场特征与基金投资风格的匹配性,具体策略如下:

市场预期与基金选择

如果预计市场将进入牛市,且看好某些行业的成长潜力,适当增加成长型基金配置是明智之举。

如果市场处于震荡或熊市阶段,价值型或平衡型基金可能更适合作为投资组合的核心。个性化投资决策

投资者应根据自身的风险承受能力、投资目标和投资期限等因素,综合考虑基金风格与市场特征的关系,做出合理的投资决策。

理解基金投资风格与市场特征的关系,是投资者在构建投资组合时的关键一步,通过深入分析市场走势和行业动向,投资者能够选择更适合自身需求的基金产品,从而实现投资目标的最大化,投资者需保持敏锐的市场洞察力,及时调整投资策略,以应对不断变化的市场环境。

相关文章:

文章已关闭评论!