焦点科技(002315):25Q3收款增速18% 买卖双方AI赋能生态闭环

跨境B2B平台的稳健增长与未来潜力

某跨境B2B平台公司发布了最新财务报告和业务发展情况,展现了其在行业中的强劲实力和未来增长潜力,本文将从财务表现、业务增长、未来前景等多个方面分析公司的最新动态,并给出投资建议。

财务表现:稳健增长与挑战

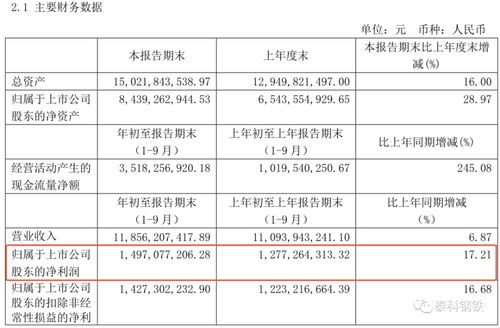

收入与利润表现

- 公司25Q3营收同比增长16%,达到14亿元,显示出持续的收入增长势头。

- 归母净利润同比增长16%,达到4.16亿元,尽管扣除非归母净利润后,增长率有所放缓,但整体盈利能力依然显著提升。

- 毛利率为79%,较上一季度下降1.4个百分点,这反映出公司在保持收入增长的同时,面临一定的成本压力。

费用率与管理效率

- 销售费用率为35%,管理费用率为9.2%,研发费用率为9.7%。

- 与上一季度相比,销售费用率、管理费用率和研发费用率均有所上升,显示出公司在推动业务扩展和技术创新方面的投入增加。

合同负债与现金流

- 截至25Q3末,公司期末合同负债达到11亿元,同比增长25%,反映出公司在扩大业务规模和优化资产结构方面的努力。

- 单季度现金收款为5.04亿元,同比增长18%,现金流状况稳健,为公司未来的投资和发展提供了有力支持。

业务增长:多元化发展与AI赋能

会员增长与流量扩张

- 截至25Q3末,公司MIC平台的会员数达到292万,同比增长9.5%,单季度新增515位会员,显示出会员增长的良好势头。

- 单季度现金收款同比增长18%,证明会员增长带来的收入提升能力。

区域市场表现

- Q3中东地区流量同比增长45%,拉美、非洲和欧洲市场的流量增幅均超过30%,显示出公司在新兴市场的强劲表现。

- 这些增长不仅为公司带来了收入,还为未来的市场拓展奠定了坚实基础。

AI商业化进展

- 公司AI业务表现亮眼,25Q3末AI麦可的累计收费会员数达到157万,单季新增2687位,增长环比提速。

- AI麦可的渗透率进一步提升,预计未来AI业务将高速增长。

- 10月22日,公司成功发布了SourcingAI 2.0,帮助买家从“找到所需”升级至“更优决策”,使用该产品后,买家的采购效率提升35%。

- 通过AI麦可和SourcingAI 2.0的协同布局,公司在跨境电商领域实现了服务买卖双方的AI赋能生态闭环,进一步巩固了其领先地位。

投资建议:基于稳健增长与创新

行业地位与竞争优势

- 公司作为跨境B2B平台的综合性服务商,在行业中具有较强的综合实力和技术优势。

- 通过AI赋能和业务拓展,公司在跨境电商领域的AI应用商业化落地率领行业发展。

- 公司在组织架构优化方面也取得了显著成效,助力人效提升,为长期发展奠定了坚实基础。

盈利预测调整

- 由于销售和研发费用率的上浮,公司对未来3年的归母净利润预测有所下调,预计2025-2027年的归母净利润分别为5.2/6.1/7.2亿元(前值为5.4/6.4/7.5亿元)。

- 对应的PE值分别为28/23/20,显示出公司估值具有较高的合理性和投资吸引力。

风险提示与关注点

- AI商业化进程不及预期:需要持续关注公司在AI技术应用和商业化推进方面的进展。

- 关税影响超预期:跨境电商领域的关税政策变化可能对公司业务产生不利影响。

- 协同整合风险:公司在AI赋能和平台整合方面的协同效率需要持续监测。

- 市场需求不及预期:尽管当前市场表现强劲,但未来是否能够保持增长需关注。

- 行业竞争加剧:跨境电商领域的竞争日益激烈,公司需持续提升产品和服务竞争力。

总结与展望

公司在财务表现、业务增长、AI赋能等方面均表现出色,未来发展前景广阔,尽管面临一定的风险挑战,但公司在多元化发展和技术创新方面的优势显著,具备持续增长的潜力,投资者应关注公司的AI商业化进展、区域市场扩张以及费用率的控制,综合评估其未来增长潜力和估值合理性。

【免责声明】本文仅代表作者观点,与和讯网无关,投资者据此操作,风险请自担。

文章已关闭评论!