如何在银行中建立有效的投资计划?

在现代社会,随着生活水平的提高和经济环境的不断变化,有效的投资计划对于个人财富的保值与增值变得尤为重要,投资不仅仅是一种财务行为,更是个人财务未来规划的重要组成部分,如何在银行中建立一个适合自己的投资计划呢?下面将从风险评估、投资目标、产品选择以及投资策略等方面,为您提供详细的指导。

全面评估自身风险承受能力与投资目标

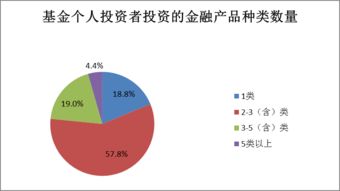

投资计划的制定首先需要对自身的风险承受能力和投资目标进行全面评估,风险承受能力是投资者在面对投资市场波动时的心理和经济承受能力,年轻人由于经济压力较小、收入增长潜力大,可承受较高风险,因此适合选择股票型基金、指数基金等高风险、收益较高的投资产品,而临近退休的人群则更注重资产的稳定性,倾向于选择债券、定期存款等低风险产品。

投资目标则分为短期、中期和长期,短期目标可能是在一年内积累一定资金用于旅游、购买家电等消费;中期目标如三到五年内为购房准备首付款;长期目标则可能是为子女教育、退休生活储备资金等,明确的投资目标有助于确定投资期限和预期收益率,确保投资行为与长远财务规划保持一致。

深入了解银行的投资产品

银行提供的投资产品种类繁多,每种产品都有其特定的风险程度、收益情况和流动性,以下是常见银行投资产品的特点对比:

| 产品类型 | 风险程度 | 收益情况 | 流动性 |

|---|---|---|---|

| 储蓄存款 | 低 | 稳定且较低 | 高 |

| 理财产品 | 中低到中高 | 相对储蓄较高 | 中 |

| 基金 | 中到高 | 波动较大,可能较高 | 中高 |

| 债券 | 中低 | 较稳定,适中 | 中 |

根据自身的风险承受能力和投资目标,投资者可以选择合适的投资产品进行组合,风险承受能力较低且追求稳定收益的投资者,可以将大部分资金存入储蓄存款或购买低风险理财产品,小部分资金投资债券;而风险承受能力较高、追求较高收益的投资者,可以增加基金的投资比例。

制定科学的投资策略

在制定投资计划时,投资者需要根据自身的风险承受能力和投资目标,合理配置资产,以下是一些科学的投资策略建议:

分散投资:不要将所有资金投入到一个产品或一两个产品中,避免因某一产品表现不佳而影响整体投资效果,可以将资金分配到储蓄存款、理财产品、基金和债券等不同类型的产品中。

长期投资:对于长期目标,如子女教育储备、退休规划等,建议选择具有较高风险和较高回报潜力的基金或股票型基金,以实现财富的长期增值。

动态调整:市场环境是不断变化的,投资产品的表现也会随之波动,投资者应定期(如每季度或每年)对投资组合进行评估,检查是否达到预期目标,是否需要根据市场变化和自身情况调整投资比例。

保持耐心与理性:投资是一个长期的过程,短期的市场波动不应影响投资决策,避免盲目跟风操作,保持冷静和理性。

注意事项

在投资过程中,投资者需要注意以下几点:

理性看待收益:高收益并不意味着高风险,投资者应根据自身的风险承受能力选择适合的产品。

关注费用:不同银行和产品的费用可能存在差异,选择费用较低的产品可以最大化投资收益。

遵守法律法规:在进行投资活动时,投资者应遵守相关法律法规,确保投资行为合法合规。

保管好账户信息:银行账户信息应妥善保管,防止账户被盗或信息泄露。

通过以上几点,投资者可以更科学地制定投资计划,实现财富的保值与增值。

建立有效的投资计划需要投资者对自身风险承受能力和投资目标有清晰的认识,并深入了解银行提供的各类投资产品,通过合理配置资产、动态调整投资策略,投资者可以在复杂的经济环境中实现财富的保值与增值,投资是一项长期的任务,保持耐心与理性是成功的关键。

本文为参考性质,具体投资建议请根据自身情况咨询专业的财务规划师或银行账户经理。

文章已关闭评论!