基金“混合基金”股债比例?

适合与不适合的全面解析

在基金投资领域,指数基金因其便捷性和稳定性,受到众多投资者的青睐,而在这其中,定投策略也备受关注,指数基金是否适合定投呢?这个问题需要从多个维度来分析,包括风险、成本、市场趋势等方面,让我们一起来探讨。

指数基金定投的优势

分散风险,降低波动性

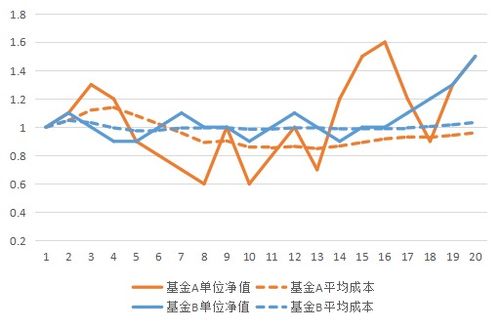

指数基金通过跟踪特定指数,投资于多个成分股,避免了单一股票风险,定投策略则进一步强化了这一优势,通过定期投入资金,投资者可以在不同市场点买入基金份额,降低个股波动对整体投资组合的影响,当市场出现短期波动时,指数基金的分散投资能有效平滑成本,定投的风险较为可控。低成本,长期收益

指数基金的管理费用通常低于主动管理型基金,由于不需要大量的研究和选股工作,管理成本被有效控制,对于长期投资而言,这种低成本尤为重要,同样是10万元的投资,若管理费差距1%,在20年内,实际收益可能会相差数万元,定投策略能够充分利用这种优势,长期降低成本,提升收益。分享市场红利

股票市场从长期来看,总体呈现上升趋势,指数基金能够有效分享这种市场红利,定投策略则通过在市场低谷时买入,在市场高峰时获利,进一步提升收益潜力,在市场下跌时,定投能够以较低价格买入基金份额,而当市场反弹时,这些低价份额往往能带来丰厚回报。

指数基金定投的潜在风险

尽管指数基金定投具有诸多优势,但也不可忽视其风险因素。

市场不确定性

即使是指数基金,也无法完全避免市场的不确定性,长期熊市时期,指数基金的表现可能不尽如人意,定投可能面临较大亏损,不同指数基金对应的指数差异较大,部分指数可能在特定市场环境下表现不佳,投资者需要谨慎选择。依赖指数表现

指数基金的表现直接取决于所跟踪的指数,某些指数可能在特定市场环境下表现不佳,影响定投的整体收益,市场波动和宏观经济因素也会对指数表现产生影响,投资者需充分了解相关风险。定投策略的局限性

定投策略虽然能够规避短期波动,但在市场剧烈波动期间,可能会导致较大的资金波动,在市场急剧下跌时,定投可能需要投入更多资金,增加投资者的心理压力。

指数基金定投与其他投资方式的对比

| 投资方式 | 风险程度 | 成本 | 长期收益潜力 |

|---|---|---|---|

| 指数基金定投 | 相对较低,分散风险 | 较低,管理费用少 | 较高,分享市场长期上涨红利 |

| 主动管理型基金一次性投资 | 较高,依赖基金经理选股能力 | 较高,管理费用高 | 不确定,取决于基金经理表现 |

| 股票一次性投资 | 高,受个别股票波动影响大 | 交易成本高 | 不确定,取决于所选股票表现 |

从对比表中可以看出,指数基金定投在风险控制和成本控制方面具有明显优势,投资者仍需根据自身风险承受能力和投资目标,选择合适的投资方式。

指数基金定投是一种适合长期投资的理性选择,其分散风险、低成本以及能够分享市场红利的优势,使其成为众多投资者的首选工具,投资者在进行定投前,仍需充分了解相关风险,并根据自身需求选择合适的指数基金,只有科学规划,合理投资,才能在指数基金定投中实现长期收益目标。

相关文章:

文章已关闭评论!