裕同科技(002831):25Q3业绩表现符合预期 盈利能力稳定提升 25Q4收入增长有望提速

公司2025年三季报及市场分析

公司发布2025年三季报,业绩表现符合预期。

公司在2025年一季度至三季度的收入和利润表现稳健,符合市场预期,具体数据如下:

- 25Q1-3 实现收入126.01 亿元,同比增长+2.8%;

- 归母净利润11.81 亿元,同比增长+6%;

- 扣非归母净利润11.85 亿元,同比增长+4.86%。

季度表现回顾

- 25Q3:

- 收入47.26 亿元,同比下滑-3.66%;

- 归母净利润6.27 亿元,同比增长+1.62%;

- 扣非归母净利润6.25 亿元,同比增长+2.92%。

市场前景及驱动因素

消费电子大客户的交付延迟对25Q3的收入增长产生了一定影响,但公司通过优化供应链和精益生产,仍实现了收入同比微增,消费电子大客户的核心材料和全球供应链转移问题可能会延续,但公司表示后期收入增长有望加速。

值得关注的正面因素:

- iPhone 17 系列的强劲销售:根据Counterpoint Research 数据,iPhone 17 系列在中国和美国市场的销量较去年同期增长了14%,预计对25Q4 和2026年的增长产生积极支撑;

- AI 硬件迭代加速:Meta等公司新品加速迭代,同时OpenAI等头部公司加入AI硬件开发,推动消费电子赛道向上。

新业务拓展与增长潜力

公司积极拓展新消费包装、环保纸塑、注塑等新业务,取得了显著成绩:

- 25H1 注塑类产品收入3.79 亿元,同比增长+57.8%;

- 新消费赛道如盲盒、卡牌等包装业务贡献收入增长。

国际化与智能化布局

公司在国际化和智能化方面走在行业前列:

- 全球化布局领先,现已布局越南、印度、印尼、泰国、马来西亚、菲律宾、墨西哥等多个基地,拥有15年海外运营经验;

- 智能工厂改造持续推进,国内外已投入运营9个工厂,7个新智能工厂在建,降低人工依赖,提升效率;

- 优质稀缺产能优势明显,有望优先满足国际客户需求,加速市场份额提升。

盈利预测与未来展望

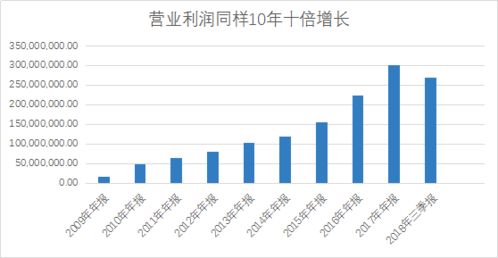

公司2025年以来盈利水平持续提升,验证了内部管理优化的成效:

- 25Q1-3 毛利率为25%,同比-0.17pct;

- 25Q3 毛利率为28.7%,同比+1.18pct。

公司在员工持股计划上设定了三年归母利润考核目标,预计2025-2027年增长超过10%、20%、30%,以激励员工和释放高分红潜力。

风险提示

尽管公司前景广阔,但仍需注意以下风险:

- 汇率波动和原材料价格波动;

- 行业竞争加剧。

公司在新业务拓展和国际化布局方面表现突出,具备较强的市场竞争力和增长潜力,随着消费电子赛道的持续增长和AI技术的推动,公司有望进一步扩大市场份额并实现稳健盈利。

文章已关闭评论!