广发策略:11月的“反基本面”和“远期博弈”

A股市场季节性特征解析:11月至次年3月的“炒预期”与投资策略

A股市场如同自然界的四季变迁,呈现出明显的季节性特征,投资者理解这些特征至关重要,有助于制定精准的投资策略,本文将深入分析11月至次年3月这一特殊时期的市场特征,以及如何应对这些变化。

市场的季节性特征

A股市场可以分为两个主要时期:

4月至10月:“炒现实”阶段

这段时间,市场主要以当前基本面为依据,进行定价,投资者应关注公司的当期业绩和基本面因素,做好风险控制,避免盲目追高。

11月至次年3月:“炒预期”阶段

这个时期市场呈现“反基本面”和“远期博弈”的特征,市场关注的不再是当前的基本面,而是未来一两年的盈利预期,甚至远期走势。

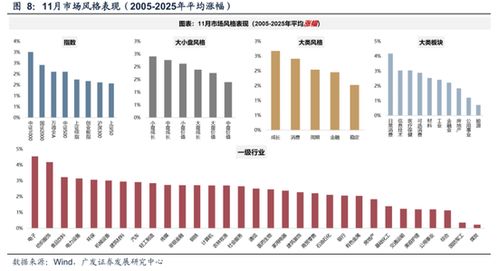

11月市场特征解析

11月是市场转换时期的关键节点,具有以下特点:

反基本面的表现

11月市场涨跌与基本面相关性较弱,甚至呈现负相关性,过去多个年份的数据表明,11月股价走势与当季或上季业绩表现之间的关联性较弱。

远期博弈的特征

市场在低估值阶段布局,尤其是那些具有未来盈利回升预期的低位、低估股票,这些板块往往在年底前展现出较好表现。

题材与小盘的主导

11月市场倾向于炒小、炒题材,成长股占据主导地位,市场关注的更多是产业趋势和未来的发展潜力,而非当前的业绩表现。

应对市场变化的策略

面对11月至次年3月的市场特征,投资者可以采取以下策略:

布局低位低估板块

选择那些具有未来盈利回升预期的行业和股票,如消费电子、端侧应用等领域,这些板块通常在低估值阶段具有较高的吸引力。

坚守高景气主线

如果坚持高景气板块,需耐心等待调整,通常主线板块会在一定时间后呈现反弹,历史数据表明,主线调整通常持续约20天,幅度约18.1%。

避免频繁风格切换

A股市场呈现明显的月度轮动特征,频繁切换风格难以带来高胜率,投资者应根据市场环境选择适合的投资风格。

风险提示与展望

当前市场面临以下主要风险:

- 地缘政治冲突:可能导致大宗商品价格波动,进而影响市场情绪。

- 全球流动性宽松节奏减缓:美联储政策和美债利率走势对全球市场产生影响。

- 国内经济复苏乏力:稳增长政策力度不足,可能导致市场风险偏好下降。

尽管存在这些风险,但市场仍具备吸引力,投资者应保持谨慎,灵活应对,同时抓住低估值和未来发展潜力的机会。

A股市场的季节性特征为投资者提供了重要的决策依据,11月至次年3月的“炒预期”阶段,市场更倾向于炒小、炒题材,布局低位低估板块是较为理想的选择,坚守高景气主线也有其合理性,关键在于耐心和灵活调整,投资者应综合考虑市场环境和自身策略,制定科学的投资计划,以应对未来可能的波动。

文章已关闭评论!