申万宏源:维持贝壳-W“买入”评级 公司新兴业务利润率改善

贝壳-W(02423)财务与业务表现分析及投资建议

申万宏源发布了一份关于贝壳-W(02423)的研报,详细分析了公司2025年第三季度(25Q3)的财务表现、业务发展以及未来发展前景,并对公司的投资价值给予了评级和预测,以下是报告的主要内容和分析:

摘要

贝壳-W(02423)在经纪业务领域表现稳健,尤其是其家装家居和房屋租赁业务展现出较强的增长潜力,尽管25Q3的整体业绩表现符合预期,但公司面临一二手房市场GTV增长放缓的压力,同时新房业务GTV同比大幅下降,申万宏源认为,尽管当前估值具备优势,但短期内公司需要应对来自核心业务的增长挑战,建议投资者谨慎评估投资机会。

财务表现

贝壳-W于2025年第三季度发布了最新财务数据,整体表现符合市场预期,但仍存在一定压力,以下是主要财务指标的表现:

-

总交易额(GTV):2025Q3公司总交易额GTV为736.7亿元,同比持平。

- 存量房交易额:5056亿元,同比增长5.8%,其中链家和贝联(贝壳联众)GTV占比分别为38%和62%。

- 新房交易额:1963亿元,同比下降13.7%,其中链家和贝联GTV占比分别为18%和82%。

-

营收与利润:

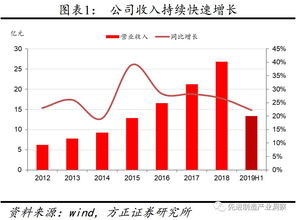

- 净收入:230.5亿元,同比增长2.1%。

- 经调归母净利润:12.9亿元,同比下降27.8%。

- 非GAAP归母净利率:5.6%,同比下降2.3%。

-

毛利率与费用:

- 毛利率:21.4%,同比下降1.3个百分点。

- 销售、管理及研发费用总和:18.4%,同比下降1.1个百分点。

-

现金流:

截至25Q3末,公司现金、现金等价物、受限资金和短期投资合计557亿元,同比下降6.4%。

业务表现

贝壳-W在25Q3的核心业务表现如下:

-

二手房业务:

- GTV:5056亿元,同比增长5.8%。

- 收入:60亿元,同比下降3.6%。

- 贡献利润:23.3亿元,同比下降8.4%。

- 货币化率:链家为2.53%,贝联为0.38%,环比基本持平。

-

新房业务:

- GTV:1963亿元,同比下降13.7%。

- 收入:66.4亿元,同比下降14.1%。

- 贡献利润:16.0亿元,同比下降16.4%。

- 货币化率:达3.4%,环比基本持平。

-

家装家居与房屋租赁业务:

- 家装家居:净收入43.0亿元,同比增长2.1%;贡献利润13.8亿元,同比增长4.6%。

- 房屋租赁:净收入57.3亿元,同比增长45.3%;贡献利润5.0亿元,同比增长185.9%。

投资分析及预测

申万宏源对贝壳-W的未来发展和估值给出了以下观点:

-

行业地位与优势:

- 贝壳-W在经纪业务中市占率持续提升,平台壁垒深铸,具备全流程管控闭环能力。

- 家装家居和房屋租赁业务的增长潜力较大,未来有望成为公司收入的重要增长点。

-

业绩预测调整:

- 申万宏源下调了25-27年的归母净利润预测值,分别为36、54、64亿元(原值51、63、75亿元),对应现价下的25/26年PE分别为38、25倍。

- 非GAAP归母净利润预测值也下调为55、74、85亿元(原值72、84、97亿元),对应25/26年PE分别为25、19倍。

-

风险提示:

- 地产市场景气度下行可能对贝壳-W的GTV增长产生负面影响。

- 公司核心骨干变动可能对业务稳定性产生不利影响。

申万宏源整体对贝壳-W的投资价值持“买入”评级,但提醒投资者关注公司面临的短期GTV压力和新房业务增速放缓的风险,公司需要通过优化家装家居和租赁业务的规模和效率来提升整体盈利能力,同时加强市场竞争力。

基于申万宏源研报内容,仅供参考。)

相关文章:

文章已关闭评论!