期货交易中的“跨品种相关性”如何判断?

从基本面到技术分析的全方位解析

在期货交易领域,了解不同品种之间的相关性是投资者风险管理和制定投资策略的重要基础,通过识别相关品种的价格波动趋势,投资者可以更好地把握市场机会,优化投资组合配置,本文将从基本面分析、供需关系、统计方法以及技术分析等多个维度,带您深入探讨如何判断期货交易中的跨品种相关性。

跨品种相关性的基本理解

跨品种相关性是指不同期货品种之间在价格变动方向、幅度或波动模式上的关联程度,这种关联性可能是正相关(价格波动方向一致)或负相关(价格波动方向相反),也可能是中性(无显著关联),通过分析不同品种之间的相关性,投资者可以识别潜在的投资机会或风险,并制定更科学的交易策略。

基本面分析:产业链与供需关系

在基本面分析中,跨品种相关性往往与产业链结构和供需关系密切相关,原油是许多化工品的重要原料,其价格波动直接影响下游产品的生产成本。

产业链关联

在传统产业链中,上游产品的价格变动往往会影响下游产品的生产成本,从而引发价格波动,原油价格的上涨会增加塑料和橡胶的生产成本,导致下游产品价格随之上涨,形成高度正相关的关系。供需替代关系

在饲料行业中,玉米和小麦作为主要的能量饲料,其需求存在一定的替代性,当玉米价格过高时,饲料企业可能会减少玉米采购量,增加小麦使用量,从而导致玉米价格下跌,而小麦价格上涨,这种替代关系体现了负相关的特征。

通过对上下游产业链和供需替代关系的分析,投资者可以更好地识别跨品种之间的关联性,为风险管理提供依据。

统计方法:相关系数的计算与应用

为了量化不同品种之间的相关性,统计学提供了一种强有力的工具——相关系数,相关系数的计算步骤如下:

数据收集

选取具有代表性的历史价格数据,通常为5年以上的时间范围。计算相关系数

使用相关系数公式: [ r = \frac{Cov(X, Y)}{\sigma_X \sigma_Y} ] Cov(X, Y)表示X和Y的协方差,(\sigma_X)和(\sigma_Y)分别是X和Y的标准差。解读相关系数

- r = 1或-1:完全正相关或完全负相关,价格变动方向和幅度一致或相反。

- r = 0:无线性相关性,价格变动间无显著关联。

- |r| < 1:部分正相关或部分负相关,关联性较弱。

通过统计软件(如Excel、Python等)计算相关系数,投资者可以直观地了解不同品种之间的价格波动关系。

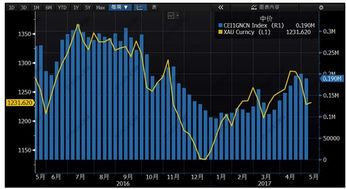

技术分析:价格走势的视觉化分析

技术分析是一种直观且实用的工具,通过观察价格走势图,可以初步判断不同品种之间的相关性,具体方法如下:

价格走势图的分析

在同一时间段内,观察不同品种的价格走势,如果它们呈现出相似的趋势(如同时上涨或下跌),则说明存在一定的相关性。形态分析

若两个品种在价格形态上表现一致(如均线、成交量等指标同步),则进一步表明它们之间存在关联。动能分析

通过动能指标(如MACD、布林带)分析,判断不同品种的价格波动强度和趋势强度。

案例分析:跨品种相关性的实际应用

以下是一个简单的案例分析,帮助投资者更好地理解跨品种相关性的应用:

| 品种组合 | 相关系数 | 相关性分析 |

|---|---|---|

| 原油 - 塑料 | 8 | 高度正相关,原油价格变动对塑料价格影响较大 |

| 玉米 - 小麦 | -0.6 | 较强负相关,存在一定替代关系 |

| 黄金 - 大豆 | 1 | 几乎无线性相关关系 |

从表中可以看出,原油与塑料呈现高度正相关关系,价格变动方向和幅度一致,相比之下,黄金与大豆的相关性较弱,几乎没有显著的线性关系。

跨品种相关性的综合判断

判断跨品种相关性的方法多样,包括基本面分析、统计方法和技术分析等,投资者应结合多种维度的信息,综合判断不同品种之间的相关性,以下是一些建议:

工具的运用

使用统计软件或技术分析工具,辅助判断跨品种相关性。持续学习

通过阅读市场分析报告和参加培训课程,提升对跨品种相关性的理解。风险管理

在判断相关性后,合理配置投资组合,分散风险。

通过不断实践和总结,投资者可以逐渐掌握跨品种相关性的判断方法,为期货交易决策提供有力支持。

文章已关闭评论!